Nëse gjatë vitit 2020, keni pasur dy punë, pavarësisht shumës që jeni paguar në secilën prej tyre, duhet të hiqni para mënjanë çdo muaj, në mënyrë që të mos ju rëndojë kur të duhet të paguani tatimin shtesë deri në fund të prillit 2021. Këtë formë kursimi do të duhet ta bëni tashmë çdo muaj për periudhën në vijim.

Të gjithë të dypunësuarit do të duhet të deklarojnë të ardhurat e përfituara në vitin 2020 deri më 30 prill 2021, pavarësisht nivelit të të ardhurave. Deklarimin, deri tani e bënin të dypunësuarit me të ardhura vjetore mbi 2 milionë lekë, por nga viti 2021 këtë do të duhet ta bëjnë dhe ata që nuk e kalojnë kufirin e 2 milionë lekëve, sipas ndryshimit të ligjit të tatimit mbi të ardhurat.

Ligji ka hyrë në fuqi në janar 2020 dhe deklarimi për pagat e 2020-s do të duhet të bëhet deri në fund të prillit 2021, kur individët do të duhet më pas të derdhin në bankë tatimin shtesë.

Kjo do të sjellë automatikisht rritje të tatimit të të ardhurave për këtë kategori, pasi do të përjashtohen vetëm njëherë nga TAP zero deri në kufirin e 30 mijë lekëve dhe nëse të ardhurat e tyre i kalojnë 150 mijë lekë në muaj, do të tatohen për diferencën me 23%.

Kjo do të bëjë që individi i dypunësuar, i cili ka pasur p.sh., dy paga minimale nga 26 mijë lekë secila, të paguajë minimumi edhe 13% të diferencës prej 22 mijë lekë (52 mijë lekë-30 mijë lekë), prej 2,860 lekë në muaj, ose 34320 lekë në vit (280 euro). Kjo është shuma minimale, pasi sa më e lartë paga, aq më shumë do të paguhet tatim shtesë mbi të ardhurat.

Të dypunësuarit duhet të mendojnë ndërkohë dhe për tatimin e 2021-shit (që do ta paguajnë deri në prill 2022), që do të jetë më i lartë për shkak se paga minimale nga 1 janari 2021 është rritur në 30 mijë lekë. Kjo do të bëjë që shuma minimale e tatimit e cila do të paguhet deri në prill 2022 të jetë 3,900 lekë në muaj, ose 46,800 lekë në vit, apo 400 euro më shumë çdo vit.

Ndaj, çdo person që është i dypunësuar, duhet të heqë mënjanë çdo muaj të paktën rreth 4,000 lekë, që të mos detyrohet ta sigurojë shumën njëherësh në prill të vitit të ardhshëm. Automatikisht, tatimi i të dypunësuarve ul pagën reale që ata kanë marrë deri më sot, sidomos kjo më e ndjeshme për kategoritë që marrin paga minimale dhe për të siguruar jetesën janë angazhuar në dy apo më shumë punë (fason, pastrim, etj).

Preken 35 mijë të punësuar

Tatimet kanë bërë të ditur më herët se janë rreth 35 mijë të dypunësuar në vend, ose rreth 5% e totalit të të punësuarve me pagë në vend.

Sipas ndryshimeve ligjore dhe udhëzimit që e shoqëron atë, individët rezidentë ose jorezidenë, të cilët janë të punësuar në më shumë se një punëdhënës, deklarojnë në deklaratën e tyre vjetore të të ardhurave, në një shumë të vetme, të gjitha të ardhurat e siguruara nga punësimi, llogarisin shumën totale të detyrimit tatimor mbi pagat, zbresin, kur është rasti, tatimin e mbajtur nga punëdhënësi dhe përcaktojnë shumën e detyrimit tatimor që duhet të paguajnë për buxhetin e shtetit.

Ky parashikim zbatohet për individët, të cilët kanë përfituar të ardhura nga punësimi nga më shumë se një punëdhënës, duke filluar nga 1 janari 2020. Drejtoria e Përgjithshme e Tatimeve asiston në çdo rast për përllogaritjen e tatimit për individët që realizojnë të ardhura nga punësimi në më shumë se një punëdhënës dhe me qëllim asistencën e tatimpaguesve, publikon në website-n e saj një tabelë në format Excel-i, e cila shërben si shembull llogaritje për çdo situatë.

Sipas Drejtorisë së Tatimeve, kjo formë e tatimit shmang evazionin dhe sjell një vlerësim më të drejtë për ata persona që marrin të njëjtën shumë parash, por njëri individ e merr në një vend pune dhe tjetri në dy apo më shumë.

Si do të bëhet deklarimi në prill

Deri në janar të vitit 2020, kategoria e tatimpaguesve të cilët deklaronin të ardhurat e tyre nga dypunësimi, si dhe të ardhura të tjera (DIVA) ishte e atyre individëve që kishin të ardhura deri në 2 milionë lekë në vit.

Sipas Tatimeve, tashmë janë të detyruar që të plotësojnë deklaratën e të ardhurave personale përfshirë edhe ata që kanë të ardhura nën 2 milionë lekë. Të gjithë këta duhet të plotësojnë DIVA-n, të bashkojnë të ardhurat bruto nga punësimi dhe shpërblimet e marra, të rillogarisin tatimin për të ardhurat personale sipas tabelës së tatimeve me përqindjet e caktuara.

Të gjithë ata individë që, p.sh. gjatë vitit tatimor 2020 kanë marrë pagë minimale në dy vende pune (26 mijë dhe 26 mijë, pra 52 mijë lekë në total) dhe asnjëri nga vendet e punës nuk i ka mbajtur tatim mbi të ardhurat për arsye se është poshtë nivelit 30 mijë, nga ky vit, ky individ duhet të mbledhë të ardhurat personale, të llogarisë tatimin, minus 30 mijë nga të dyja, dhe 22 mijë lekëshin ta tatojë më 13%. Ky individ duhet të paguajë tatim shtesë në muaj prej 2860 lekësh dhe për gjithë vitin 34320 lekë, ose rreth 280 euro. Kjo është një kategori që nuk është tatuar në asnjë punëdhënës.

Ka kategori të tjera punëmarrësish, të cilët janë tatuar në dy punëdhënës në raport me pagat që kanë marrë te secili. Këta individë duhet të rillogarisin sërish tatimin, duke mbledhur të dyja pagat, por tek rubrika “tatimet e paguara gjatë vitit” do të duhet të zbresin tatimet që kanë mbajtur dhe paguar secili prej punëdhënësve në administratën tatimore dhe do paguajë vetëm diferencën që vjen nga rillogaritja.

Kjo lëvizje vjen sepse ka pasur një mosbarazi mes individëve që ishin të dypunësuar dhe të detyruar të plotësojnë DIVA-n me të ardhurat mbi 2 milionë lekë. Ndërkohë që të tjerë nën 2 milionë lekë nuk paguanin asnjë lloj detyrimi për të ardhurat që përfitonin nga pagat. Në këtë mënyrë, sipas tatimeve, fillon të bëhet barazia e kategorive të të dypunësuarve (apo më shumë).

Sipas Tatimeve, individi në momentin që duhet të plotësojë deklaratën e të ardhurave, është i detyruar të mbledhë të gjithë dokumentacionin për të justifikuar burimet e të ardhurave dhe tatimin e paguar gjatë vitit fiskal.

Sipas Tatimeve, duhet paguar dhe diferenca e tatimeve për dikë që punon jashtë, p.sh. në rastin e rezidentëve, p.sh. një personi që ka dhënë mësim në Kosovë. Kosova e ka tatimin 10% për këto lloj të ardhurash. Duke plotësuar DIVA-n, ky individ duhet të kreditojë tatimin e paguar në Republikën e Kosovës dhe të paguajë edhe 5% në Shqipëri për të ardhurat që ka marrë atje, me qëllim që këto të ardhura të jenë të tatuara sipas legjislacionit shqiptar, bashkë me ato të ardhura vjetore që ai merr nga punësimi.

Në këtë mënyrë, sipas tatimeve, ka transparencë për burimin e të ardhurave, si edhe tatimin që personi ka kryer për to. Në rast se nuk e ka me dokument, e fakton atë në deklaratën e DIVA-s, kanë sqaruar Tatimet. Edhe kategoria e jo rezidentëve që kanë dypunësim në Shqipëri janë të detyruar të plotësojnë DIVA-n, duke bërë të njëjtën rillogaritje.

Çdo person mund të hapë llogarinë e tij personale online në faqen e tatimeve, me të dhënat e veta dhe një fjalëkalim, duke plotësuar çdo element që i kërkohet dhe mund të bëjë kështu llogaritjen e tatimit që i duhet të paguajë, sipas të dhënave të publikuara më herët aty.

Shembull i tatimeve

Supozojmë se individi “X” është i dypunësuar në dy subjekte, për të njëjtën periudhë tatimore (viti fiskal 2020).

-Paga bruto mujore e individit, nga puna në subjektin “A”, është 60.000 lekë

-Paga bruto mujore e individit, nga puna në subjektin “B”, është 30.000 lekë.

Subjekti “A”, për të ardhurat nga paga në vlerën prej 60.000 lekë që i paguan si pagë bruto punëmarrësit, mban tatim në burim për të ardhurat nga paga në vlerën 3.900 lekë në muaj (60.000 -30.000) * 13% ose 46.800 lekë në vit (12*3.900 lekë). Ndërkohë që subjekti “B”, për të ardhurat nga paga në vlerën prej 30.000 (tridhjetë mijë) lekë që i paguan si pagë bruto punëmarrësit, i llogarit punëmarrësit 0 lekë për tatim mbi të ardhurat nga paga, meqenëse paga bruto prej 30.000 lekë është në kufirin përjashtues sipas përcaktimeve të ligjit.

Ky individ i dypunësuar duhet që, brenda datës 30 prill 2021, të plotësojë deklaratën vjetore të të ardhurave në të cilën të ardhurat mujore nga paga, do të llogariten si total i të ardhurave nga paga nga të gjitha burimet e punësimit të individit. Referuar shembullit që kemi supozuar, të ardhurat nga paga bruto mujore e individit, janë në total 90.000 lekë, dhe tatimi mbi të ardhurat nga paga llogaritet të jetë 7.800 lekë në muaj (90.000 -30.000 )* 13% ose 93.600 lekë në vit (12*7.800 lekë), ndërkohë që tatimi mbi të ardhurat nga paga që ky individ ka paguar për një vit është 46.800 lekë.

Në këtë moment individit i lind detyrimi për pagimin e pjesës tjetër të tatimit mbi të ardhurat personale nga paga, I cili është 46.800 lekë (93.600-46.800) për periudhën tatimore të deklaratës.”

Të dy punësuarit paguanin më pak se ata në një punë me të njëjtën pagë

Arman Mala, kontabilist, shpjegon diferencën që ka ekzistuar deri tani në tatimin e personave me vetëm një pagë dhe atyre që kishin disa paga të ndara.

Sipas tabelës më poshtë, individi i parë nuk do tatohet, pasi është me pagën deri në 30 mijë lekë. Në rastin tjetër kemi një individ që në një qendër pune merr 90 mijë lekë pagë mujore dhe për këtë, tatohet 7800 lekë në muaj, ose 93.600 në vit. Ndërkohë supozojmë se po i njëjti individ e përfiton këtë pagë në 3 vende pune, dhe në secilën merr 30 mijë lekë. Në këtë rast, ai paguan zero taksë. Kjo është pabarazia mes dy individëve që kanë marrë deri tani të njëjtën pagë, por nuk janë tatuar njëlloj.

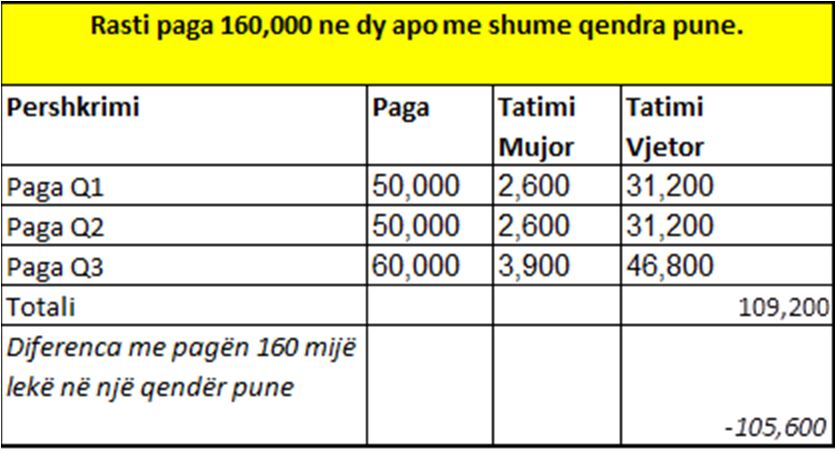

Marrim shembullin e individit që merr 163 mijë lekë pagë, me tatim mujor prej 17.800 lekësh ose 214.600 lekë në vit. Supozojmë se ky person e merr këtë rrogë në 3 vende pune ku në 2 qendrat e para merr nga 50 mijë lekë dhe në të tretën 60 mijë. Tatimi në total do të ishte 109,200 lekë në vit.

Në rastin e individit që është i punësuar në një vend pune, ai e paguan këtë tatim muaj për muaj dhe i ka më të lehta flukset dalëse, sepse janë në një shumë më të vogël. Në rastin kur ne bëjmë një deklaratë në fund të vitit, ky fluks dalës do të jetë i menjëhershëm dhe në një vlerë që, në rastin më të keq, do të kapë vlerën e dyfishit të pagës mujore të tij.

Monitor