Rritja globale, një marrëveshje tregtare dhe normat më të ulëta i kanë shtuar “oreksin” aksioneve.

Krishtëlindja e vitit 2018 ishte e keqe për investitorët amerikanë të aksioneve. Fitimet e mëdha që arritën gjatë një viti të paqëndrueshme u kthyen në fund të tij, nga frika e ngadalësimit të rritjes globale dhe luftës gjithëpërfshirëse tregtare midis Amerikës dhe Kinës.Indeksi i S&P i ndërmarrjeve të mëdha ra në 15% midis 30 nëntorit dhe 24 dhjetorit të atij viti. Shumë njerëz menduan se një recesion ishte i afërt.

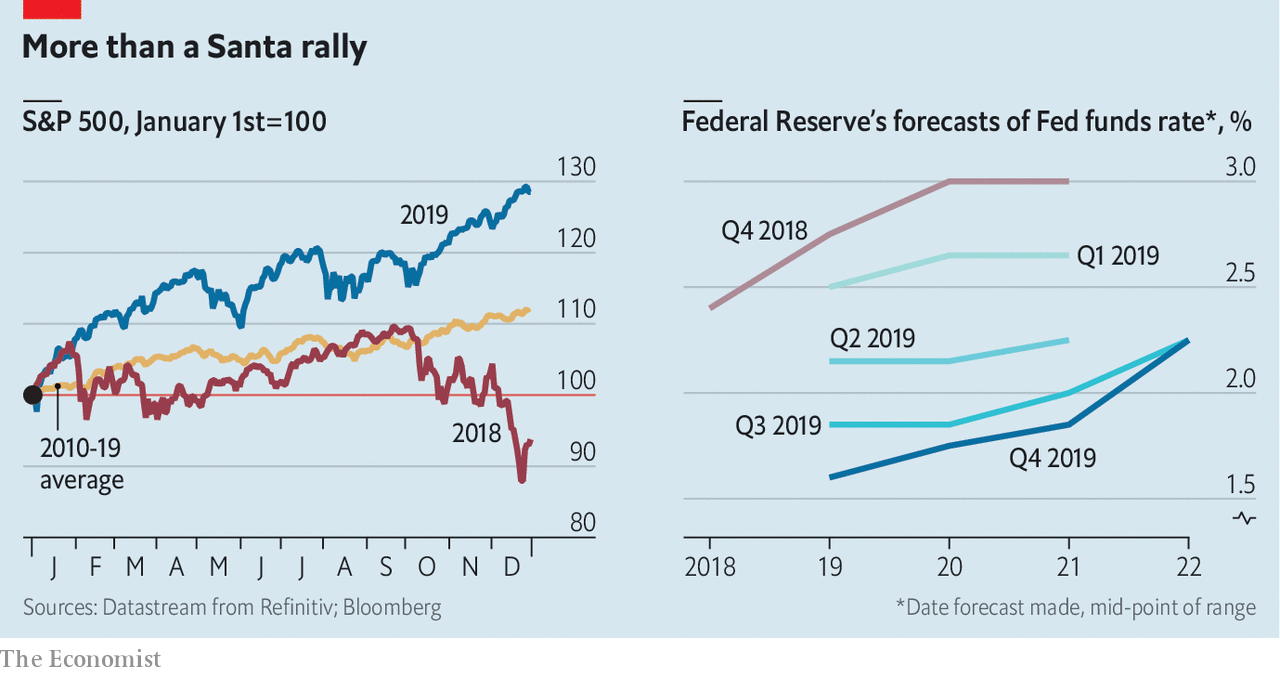

Frika u vërtetua e tepruar. S&P 500 u rritën me 28.9% gjatë vitit 2019, afër rritjes së rekordit të vitit 2013 dhe shumë mbi fitimin mesatar vjetor për dekadën e kaluar. Dhjetori është shpesh i mirë për tregjet – një fenomen që tregtarët e quajnë “mitingu i Santa”.

Kjo ishte veçanërisht e fortë, me indeksin në rritje me 2.9%. Tregjet përtej Amerikës gjithashtu bënë mirë. FTSE All-World, një indeks global, u rrit me 24% në terma të dollarit, duke treguar më së miri që nga viti 2009.

Pricesmimet e aksioneve shpesh rriten kur pritjet për fitimet e ardhshme bëjnë. Por të ardhurat kanë ngecur kohët e fundit, kështu që nuk mund të shpjegohet bumi i këtij viti.

Rënia e normave të interesit luajti një pjesë më të madhe. Këto rritin çmimet e aksioneve duke rritur vlerën krahasuese të kërkesave për rrjedhën e ardhshme të të ardhurave, siç janë fitimet.Rezerva Federale, e cila kishte përfunduar 2018 duke sinjalizuar se do të forcojë politikën monetare, ndryshoi kursin në fillim të vitit 2019 dhe tregoi se do të lehtësonte nëse është e nevojshme të kompensojë çdo goditje të shkaktuar nga lufta tregtare.

Parashikimet e tregut për normat e politikave u rrëzuan. Gjatë vitit Fed u shkurtua tre herë, duke zhveshur pothuajse të gjithë shtrëngimin e vitit të kaluar.

Pas turbullirave në tregun e repos, Fed gjithashtu filloi të zgjerojë bilancin e tij duke blerë Thesaret me datë të shkurtër. Masa u faturua si një zgjidhje teknike për problemet në një pjesë thelbësore të sistemit financiar, jo si një stimul ekonomik.Por mund të ketë vepruar si një, krejt njësoj. Pas krizës financiare një dekadë më parë, bilanci i fryrjes së Fed u vlerësua për drejtimin e një mitingu të aksioneve.

Lulëzimi i tregut në dhjetor duket se ka ardhur nga një marrëveshje mini tregtare midis Amerikës dhe Kinës. Amerika anulloi tarifat e reja të planifikuara për mallrat kineze dhe shkurtoi disa tashmë në fuqi. Kina ra dakord të blinte më shumë mallra amerikane.

Ishte një vit i mirë jo vetëm për stoqet, por për shumicën e aktiveve financiare, përfshirë borxhin e korporatave, obligacionet qeveritare, mallrat dhe arin. Kjo është e pazakontë. Kur aktivet me rrezik siç janë aksionet dhe borxhi i korporatave me prodhim të lartë po rriten, ato më të sigurta siç janë obligacionet qeveritare dhe ari në përgjithësi bien.

Investitorët grumbullohen nga rreziku në siguri në kohë krize, dhe përsëri kur perspektiva përmirësohet.Por kur normat e interesit të politikës bien, edhe rendimenti i bonove bëhet; dhe kështu rriten çmimet e bonove. Politika monetare e lirshme ka tendencë të rritë çmimet e mallrave. Indekset e gjera të çmimeve të bonove amerikane u rritën me 9% në vitin 2019. pricemimi i arit u rrit me 19%.

Atëherë, një vit parakolp. Po çfarë të vitit 2020? Kombinimi i fuqishëm i lehtësimeve monetare dhe rreziqeve avulluese të rritjes, duket se luhet kryesisht. Kalimi nga armiqësitë tregtare në armëpushim pati një ndikim të madh; ndonjë afrim i mëtejshëm nuk ka të ngjarë të bëjë kaq shumë. Ndërkohë, as Fed dhe as ekonomistë të pavarur nuk parashikojnë lëvizje të normave të interesit gjatë vitit 2020.

Rritja ekonomike gjithashtu ka më pak të ngjarë të sigurojë një lëvizje prapa. Në Amerikë dhe globalisht, rritja u ngadalësua pak gjatë vitit 2019. Sipas Bordit të Konferencës, një grup studimi, ekonomistët presin që ngadalësimi të vazhdojë. Përmirësimet e fitimeve prandaj nuk kanë gjasa.

Dhe investitorët tashmë po paguajnë përmes hundës për stoqet. “Të ardhurat e shumëfishta” – çmimet e aksioneve si shumëfish të fitimeve – janë të pjerrëta, në 21.6 për S&P 500, shumë më lart se mesatarja afatgjatë e rreth 16.

Vitet e zgjedhjeve kanë tendencë të jenë të trazuara për tregun e aksioneve. Gjatë shekullit të kaluar, Amerika ka qenë më e guximshme në dy vitet e para të një mandati presidencial sesa në atë përfundimtar.

Dhe investitorët janë të shqetësuar se demokratët do të zgjedhin një kandidat nga e majta radikale e partisë. Kur Elizabeth Warren ishte duke u rritur në sondazhet e opinioneve në tetor, menaxherët e fondit mbrojtës paralajmëruan që tregjet do të kalonin dobët nën të.

Në tetor, Paul Tudor Jones i Tudor Investment, një fond mbrojtës i drejtuar nga Palm Beach, pretendoi se aksionet do të binin me 25% nëse zonja Warren do të zgjidhej president. Wall Street Journal ka raportuar se Bridgewater Associates, fondi më i madh në botë për mbrojtje, ka shpenzuar 1.5 miliard dollarë për derivate që do të paguajnë nëse S&P 500 bien deri në mars.

Është e vështirë të tregosh shumë për portofolin e një fondi nga një tregti e vetme (dhe Ray Dalio, themeluesi i saj, mohoi që tregtia të jetë përfaqësuese) por që është rreth kur do të bëhet e qartë se kush ka të kandiduar Demokratik.

Frika në vitin 2018 për vitin në vijim u vërtetua e gabuar. Ata për vitin 2020 mund të jenë gjithashtu. Por investitorët nuk duhet ta bëjnë këtë. Vetëm 12 herë që nga viti 1928, s & p 500 ka postuar një kthim më të mirë se sa në vitin 2019. disa herë, vitin pasardhës doli më i dobët se ai që erdhi më parë. Më keq, në katër kthime ishin negative.

/Përkthyer dhe përshtatur për Konica.al nga The Economist.