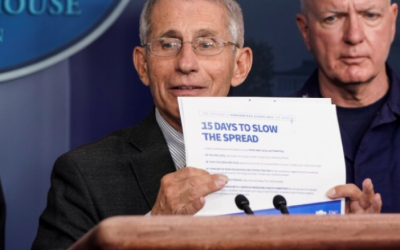

Kur kjo krizë aktuale e koronavirusit do mbarojë – mbas karantinës totale, fundit të distancimit social apo ndërprerjes brutale të aktivitetit ekonomik – të gjithë do përballemi me pasojat dhe efektet negative të saj në shoqëri dhe ekonomi.

Por, do përballemi dhe me pyetjet e pikëpyetjet e mëdha që sot na mundojnë të gjithëve : cfarë u bë mirë e saktë në masat dhe paketat e ndihmës ekonomike të zbatuara? Cili ishte efekti real i tyre në përballimin e kësaj situate të pazakontë?

Meqënëse këto kohë, në fokus të debateve, diskutimeve e propozimeve për përmbajtjen e paketave ekonomiko-financiare, përvec atyre me përmbajtje të fortë “mbështetje sociale”, është “ndihma e tyre konkrete për aktivitetin e biznesit”, është me vend të skanohen nevojat konkrete të bizneseve në kuadër të kësaj situate krize të jashtëzakonshme dhe “nevojat reale” që këto paketa duhet të përpiqen të plotësojnë për të mos i lënë bizneset – natyrisht një kategori specifike të tyre – të dobësohen deri në atë pikë sa ta kenë shumë të vështirë apo pothujase të pamundur rimëkëmbjen e tyre në “periudhën post-koronavirus”. Atëhere, përse “Biznesi dhe Likuiditeti”?

Një nga elementet thelbësore për të kuptuar lidhjet ndërmjet krizës aktuale sanitare, tregjeve financiare dhe bursave dhe aktiviteteve të ekonomisë reale, është kuptimi i saktë i logjikës së fluksit financiar të bizneseve, qofshin këto SME apo ndërrmarje të mëdha e korporata.

Sipërrmarjet e ndryshme kanë nevojë për “kapital financiar” (fondet afat-gjatë) për ti dhënë jetë projekteve të tyre afat-gjata të zhvillimit, dhe “kapital qarkullues” për tju përgjigjur nevojave afatshkurtëra të biznesit,vendin kryesor të të cilave e zënë pagat dhe shpenzimet,detyrimet afatshkurtëra me furnitorët për lëndët e para, etj.

Për një sipërrmarje të “shëndoshë financiarisht”, kapitali financiar mund të vijë direkt nga fondet e brendshme – kur të ardhurat nga aktiviteti i saj janë të qëndrueshme dhe të larta – ose nga fondet e jashtëme në formë kredie apo borxhi – zakonisht kredi bankare.

Në procesin e administrimit të zakonshëm të cashfloë, bizneset e ndryshme – me përjashtim të atyre që e administrojnë në mënyrë eficente e të qëndrueshme cashfloë e tyre – mund të jenë të detyruara të marrin borxh afatshkurtër me afat disa javor apo disa mujor.

Një sipërrmarje që është e paaftë të administrojë në mënyrë eficente kapitalet e saj, që dmth, është një biznes problematik në strukturën, menaxhimin dhe aktivitetin e saj në treg, është e paaftë të përballojë detyrimet e saj, sidomos në kapitalin qarkullues,duke u rrezikuar seriozisht nga falimentimi.

Janë pikërisht këto flukse kapitali të sipërrmarjeve ato që përbëjnë themelin e funksionimit normal të ekonomisë së një vendi, natyrisht dhe të ekonomisë shqiptare. Nëse këto flukse apo likuiditete “qarkullojnë normalisht”, i gjithë sistemi ecën mirë.

Janë tregjet financiare ato që e ndihmojnë këtë proces, specifikisht këmbimin ndërmjet aktiveve financiare dhe likuiditeteve. Sa më shumë likuiditet të qarkullojnë në një ekonomi të caktuar, aq më likuide janë tregjet financiare të aktiveve janë likuide, gjë që ju krijon mundësi bizneseve dhe investitorëve zotërues të aktiveve të prokurojnë lehtësisht për likuiditetet që kanë nevojë.

Fatkeqësisht, kriza aktuale shëndetësore e provokuar nga pandemia e koronavirusit po rezulton cdo ditë e më tepër edhe si një “bllokuese” e aktiviteteve prodhuese e shërbimeve që ofrohen nga biznese të ndryshme, duke marrë tiparet e një krize tipike të ekonomisë reale.

Në këto kushte, bizneset – në pamundësi të gjenerojnë flukse kapitali – janë të detyruara të “devijojnë nga rregullat normale të administrimit të kapitaleve të tyre”, duke likuiduar aktivet e tyre për tju përgjigjur detyrimeve urgjente, sidomos për kapital qarkullues. Në kushtet kur ky fluks likuiditeti fillon të “thahet”, ai krijon vështirësi të mëdha likuiditeti edhe në tregjet e aktiveve, duke i vënë në vështirësi gjithnjë e më të mëdh sipërrmarjet për “sigurimin e likuiditeteve”.

Ato biznese që janë të dobëta dhe nuk kanë fonde të brendshme të mjaftueshme – fatkeqësisht kështu janë shumica e bizneseve shqiptare – kalojnë shpejt në krizë likuiditeti duke rezikuar falimentimin, bashkë me gjithë efektet që kjo sjell në ekonominë reale : rritjen e shpejtë papunësisë, uljen e konsumit, bllokimin e projekteve të zhvillimit, etj.

Pasoja direkte dhe më e mundshme e kësaj situate e ka emrin “ulje e ndjeshme e rritjes ekonomike deri në ekstremin e saj, rënien në recesion”. Sepse, edhe kur aktiviteti ekonomik ti rrikthehet normalitetit – mbas 2, 3 apo 4 muajve, askush nuk mund ta parashikojë sot këtë moment – bllokimi për një kohë të gjatë i aktivitetit prodhues apo shërbimeve, do të shkaktojë një krizë evidente “kapitali apo likuiditeti” dhe rrikthimi normal në aktivitetin e përditshëm si në kohën para krizës së koronavirusit.

Në maj, qershor apo shtator kur mendohet se bizneset do rrifillojnë “normalisht” punën, do të ndihet nevoja e një kërkese të madhe për kredi e financime nga bizneset, cka nuk mund të thuhet që do të jetë totalisht e garantuar nga bankat tregëtare.

Në këtë sens, problemi shtrohet ndërmjet dy alternativave apo zgjedhjeve që duhet të bëjmë: të “sakrifikojmë” më shumë në këto muaj krize sanitare duke mos i lënë bizneset – natyrisht një pjesë prej tyre sipas specifikave të degëve e sektorëve që po preken më shumë nga kjo situatë e jashtëzakonshme – të shkojnë drejt pikës zero; apo ta lëmë “sakrificën” për në fund, kur situata të normalizohet?

Në këto momente, zor se mund të këmi llogaritje e shifra të sakta për kostot e përballimit të këtyre dy versioneve, por nisur nga masat që po marrin vende të tjera, jo detyrimisht ato më të zhvilluarat dhe më të pasurat e botës, rezulton se shumica e tyre po zgjedhin variantin e parë: “zvogëlimi maksimal i mundësive dhe skenarëve që i con bizneset afër pikës zero”. Sa më shumë prej tyre ti afrohen kësaj pike, aq më pak të ardhura në buxhet duhen pritur në muajt në vazhdim. Pra, në një farë mënyre, ky likuiditet i hedhur sot në treg është financim që do mbështesë rritjen e të ardhurave buxhetore nesër.

Kjo është arsyeja përse qeveritë dhe bankat qëndrore në vendet e prekura nga pandemia e koronavirusit po përpunojnë masa e strategji për injektime masive likuiditeti në treg, natyrisht, të vëmendshme se kujt sektori apo aktiviteti po i shkojnë. Situatës së jashtëzakonshke po i përgjigjen me masa të jashtëzakonshme, por eficente.

Në paketat ekonomike të mbështetjes që Shqipëria do bëjë në vazhdim, ditët apo javët e ardhshme, problemi i injektimit të likuiditetit për bizneset duhet të jetë kryefjala e tyre. Natyrisht që ekonomia dhe tregjet financiare në Shqipëri nuk kanë as zhvillimin dhe as performancën e simotrave të tyre në vendet e zhvilluara, paketave financiare të të cilave ne vazhdojmë tju referohemi, por me gjithë atë, politikat “pro-likuiditet” janë të domosdoshme edhe në Shqipëri në këto momente.

A ka pasoja kolaterale për stabilitetin financiar dhe ekonominë e vendit një masë e tillë? Natyrisht që po, dhe për këtë duhen analizuar gjithë skenarët dhe efektet e mundshme në një lloj analize SËOT për të krahasuar kostot dhe efektet afatgjatë të tyre, por gjithmonë duke ju referuar fjalëve të Presidentit Trump se “efekti i recetave apo ilaceve për shërimin e sëmundjes nuk duhet të jetë më i rëndë se pasojat e vetë sëmundjes”.

Pasojat e pritshme më evidente të një pakete të tillë masash “pro likuiditet” mund të jenë: rritje e borxhit publik për subvencionimin e humbjeve të biznesit si pasojë e karantinës dhe distancimit social; mund të lindë nevoja që për biznese me rëndësi jetike për ekonominë e vendit – “shumë të mëdha e të rëndësishme për ti lënë në fatin e tyre – të duhet një pjesëmarrje e pjesshme apo e përkohëshme e shtetit në menaxhimin dhe funksionimin normal të tyre; rritjen e rrezikut inflacionist, sidomos në tregjet ushqimore dhe produkteve të nevojave bazë; rreziku – në rast të hartimit me urgjencë dhe pa studimin e duhur të planit të mbështetjes me likuiditet – që likuiditeti të mos shkojë atje ku është më i domosdoshëm në këto momente; domosdoshmëria e reformimit të disa elementeve të sistemit fiskal në raport me bizneset, reformim që duhet ti përgjigjet situatës së re post-koronavirus; nevoja që të diskutojmë mundësinë e përdorimit të instrumentit së prerjes dhe hedhjes në qarkullim të parave të reja të cilat duhet ti shkojnë si grant qeverisë për paketën mbështetëse të likuiditetit; emetimin e një serie të re bonosh thesari në lek –ose dhe në euro – specifikisht për përballimin e kësaj kosto likuiditeti; deri dhe në një nga instrumentet e fundit sic është përdorimi i një pjese të vogël të rezervës valutore të vendit në funksion të këtyre politikave, etj.